Banco Central

Bancos Pan, BMG e Banrisul lideram ranking de reclamações

O Banco Pan ficou em primeiro lugar no ranking de reclamações contra instituições financeiras no quarto trimestre de 2019, informou nesta quarta-feira (15) o Banco Central (BC). Foram consideradas as instituições com mais de 4 milhões de clientes. O BMG ficou em segundo lugar e o Banrisul em terceiro.

No período, o BC recebeu 564 queixas consideradas procedentes contra o Banco Pan, a maioria relacionada à “oferta ou prestação de informação sobre produtos e serviços de forma inadequada. O BMG recebeu 326 reclamações. Já o Banrisul recebeu 115. Em ambos os casos, a maioria dos clientes também reclamou a respeito de oferta ou prestação de informação sobre serviços ou produtos de forma inadequada.

Para elaborar o ranking, as reclamações procedentes são divididas pelo número de clientes da instituição financeira que originou a demanda e multiplicadas por 1 milhão.

Assim, é gerado um índice, que representa o número de reclamações do banco para cada grupo de 1 milhão de clientes.

O resultado é, portanto, avaliado pela quantidade de clientes de cada instituição. Com esse cálculo, o Pan ficou com o índice de 126,47. As queixas contra o BMG somaram 68,66 no índice. O Banrisul ficou com índice de 26,30. O banco Pan tem 4.459.480 clientes, o BMG tem 4.747.780 e o Banrisul, 4.935.064.

Entre os bancos com maior números de clientes, o Santander, com 47.281.933, apareceu em quarto lugar com 1.085 reclamações consideradas procedentes. Em seguida, na quinta colocação, vem o Bradesco, com 1.910 reclamações. O banco tem 98.653.100 clientes. Na sexta posição vem o Banco do Brasil, com 1.267 reclamações e 66.464.386 clientes. A Caixa Econômica Federal, que tem 95.191.144 clientes, ficou na sétima posição, somando 1.637 reclamações procedentes. O Itaú vem na sequência, em oitavo lugar, com, 1.377 reclamações consideradas procedentes dos seus 81.684.646 clientes.

Reclamações

A maioria das reclamações registradas pelo BC e considerada procedente é relacionada à oferta ou prestação de informação a respeito de produtos e serviços de forma inadequada (2.359) e irregularidades relativas à integridade, confiabilidade, segurança, sigilo ou legitimidade das operações e serviços relacionados a cartões de crédito (1.695). Em terceiro lugar vieram as reclamações relativas à integridade, confiabilidade, segurança, sigilo ou legitimidade dos serviços relacionados a operações de crédito (1.008).

Como reclamar

A insatisfação com serviços e produtos oferecidos por instituições financeiras pode ser registrada no BC e as reclamações ajudam na fiscalização e na regulação do Sistema Financeiro Nacional.

Quando a reclamação chega ao Banco Central, ela é encaminhada para o banco, que tem prazo de 10 dias úteis (descontados sábados, domingos e feriados) para dar uma resposta, com cópia para o BC.

Entretanto, o Banco Central recomenda que a reclamação seja registrada, primeiramente, nos locais onde o atendimento foi prestado ou no serviço de atendimento ao consumidor (SAC) do banco.

Se o problema não for resolvido, o cliente pode recorrer à ouvidoria da instituição, que terá prazo de até 10 dias úteis para apresentar resposta.

Os clientes bancários também podem buscar atendimento no Procon e recorrer à Justiça.

Bancos

Em nota, o Banco Pan disse que tem adotado medidas para melhorar o atendimento a seus clientes. “O PAN tem se destacado na adoção de medidas concretas para melhorar e modernizar produtos, processos e a qualidade do atendimento ao consumidor. Foi pioneiro entre os bancos na criação do serviço “Não Me Ligue” e na mobilização do setor para a Autorregulação do Crédito Consignado, implementada pela Federação Brasileira de Bancos (Febraban) e a Associação Brasileira de Bancos (ABBC) em janeiro deste ano, para redução do número de reclamações. O PAN reforça sua posição de respeito aos clientes e está à disposição em todos os seus canais de atendimento”, diz a nota.

-

#VacinaDF

#VacinaDFDF terá 50 pontos de vacinação neste sábado (28); confira locais e horários

-

Rumores

RumoresMedir a glicose por meio do suor ainda é ficção, afirma Sociedade Brasileira de Diabetes

-

Cerca de 40 mil pessoas

Cerca de 40 mil pessoasFebre amarela: Saúde do DF convoca população até 59 anos para vacinação

-

Segunda, 02 de março

Segunda, 02 de marçoSemana começa com 381 vagas de emprego nas agências do trabalhador

-

Neoenergia Brasília

Neoenergia BrasíliaTarifa Social de Energia Elétrica: quem não atualizar dados pode perder benefício

-

Sem custo adicional

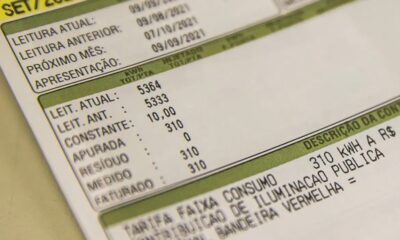

Sem custo adicionalConta de luz continua com bandeira tarifária verde em março de 2026, diz ANEEL

-

Ligue 180

Ligue 180Conta de luz vira aliada no enfrentamento à violência contra a mulher no DF

-

Transporte público

Transporte públicoProgrma Vai de Graça do GDF completa um ano com mais de 38,2 milhões de viagens